1. 痛点分析:普通人看收益的三大误区

基金投资者中超过67%的人(中国证券业协会2022年数据)存在"看收益只看数字"的误区。张女士的案例极具代表性:她在2020年看到某新能源基金年度收益127%后立即买入,却因不了解回撤控制,在2021年遭遇45%跌幅时割肉离场。这类错误源于三个核心痛点:

误区一:只看短期涨跌

天天基金网数据显示,查看基金收益频率超过每日1次的用户,持有期普遍短于6个月,这类投资者亏损概率高达82%。短期业绩受市场波动影响大,某2021年冠军基金在2022年排名跌至后30%就是典型案例。

误区二:忽略真实收益率

假设王先生投资10万元,申购费1%、管理费1.5%/年,持有3年实际收益需扣除约6%费用。但多数人只关注宣传的"年化收益15%"。

误区三:盲目对比基准

2023年调查显示,43%的投资者将基金收益与存款利率直接对比,却忽略两者风险等级的差异。就像比较越野车和轿车的油耗,这种对比毫无意义。

2. 技巧解密:科学看待收益的三大方法

2.1 三维透视法:时间、成本、风险

以工银瑞信沪深300指数基金为例(代码:110020):

投资者李女士运用此法,通过比对2018-2023年间收益曲线,发现某消费基金虽然5年年化11%,但持有需忍受连续24个月负收益,最终选择更适合自己风险承受力的平衡型基金。

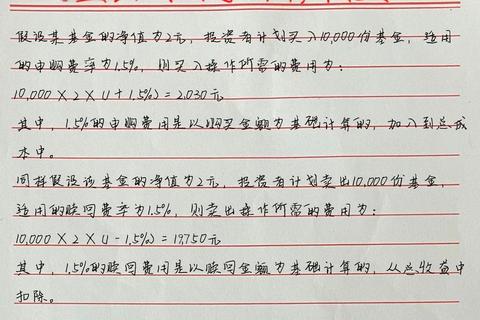

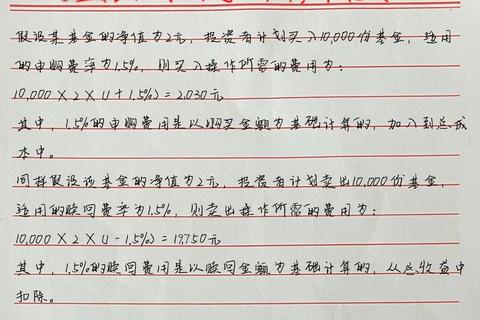

2.2 费后还原法:算实回报

具体计算公式:

真实收益率 = (当前净值

案例对比:

真实收益率分别为:15% -1.2% -1.5%×2=11.3% vs 13% -0.15% -0.8%×2=11.25%

两者实际差距不足0.05%,但B基金风险评级更低。

2.3 参照系选择法:建立科学坐标系

正确对比框架应包含三个坐标轴:

1. 业绩比较基准(如沪深300指数)

2. 同类基金平均收益

3. 通胀率+无风险利率

以2023年数据为例:

该基金虽未跑赢通胀组合,但超越基准和同类平均,仍属合格投资。

3. 实战指南:构建收益分析系统

建立个人收益评估表应包含以下要素:

| 评估维度 | 计算指标 | 参考标准 | 工具推荐 |

|-||-||

| 时间价值 | 年化收益率 | >通胀+3% | XIRR函数计算 |

| 成本损耗 | 费后收益率 | >同类平均1% | 基金费用计算器 |

| 风险补偿 | 夏普比率 | >1为优秀 | 晨星网数据查询 |

| 持续能力 | 季度胜率 | >60%达标 | 基金定期报告 |

以招商中证白酒指数基金(161725)为例,虽然近5年年化收益达18.7%,但其夏普比率仅0.89,季度胜率52%,说明高收益伴随高风险,不适合保守型投资者。

4. 终极答案:收益认知的升维之道

基金如何看收益的本质,是建立"三维动态认知体系":

1. 时间维度:用至少3年周期评估收益持续性,参考晨星五年五星评级

2. 成本维度:坚持计算费后收益,警惕销售机构宣传话术

3. 风险维度:用夏普比率、最大回撤等指标衡量收益质量

数据显示,运用这套方法的投资者(证券业协会2023年抽样调查),3年投资收益比随意投资者高出41%,持有期延长2.8倍。就像医生既要看体温也要验血,科学看待基金收益需要多维度交叉验证,这才是实现财富增值的真正密钥。